El Corte Inglés se prepara para seguir reduciendo su deuda. Y más por la que paga más de la cuenta, como la que colocó en mercado en enero de 2015 a través de su antigua filial Hipercor con un cupón del 3,875%. El gigante de la distribución, gracias al respaldo de sus bancos de cabecera, cuenta con la liquidez necesaria para hacer frente al vencimiento de estos bonos en enero del próximo año sin necesidad de refinanciarlos. A cierre de agosto, su segundo trimestre fiscal, contaba con unos 2.200 millones de liquidez, a los que sumó 600 millones en bonos en septiembre para reforzar su colchón y amortizar deuda.

El mantra del consejero delegado de El Corte Inglés, Víctor del Pozo, es no solo preservar, sino lograr un colchón de liquidez por lo que pueda venir. Y en los cálculos de la compañía entra la amortización dentro de nueve meses de su primera emisión de bonos. Podría sacudirse esa carga sin necesidad de refinanciarla, debido a que su excedente de caja se lo permite hacer con sobrada suficiencia. Tiene recursos bancarios más baratos hasta 2025, y este es el escenario más probable, según fuentes financieras. Y el consejo que le han dado sus bancos de cabecera.

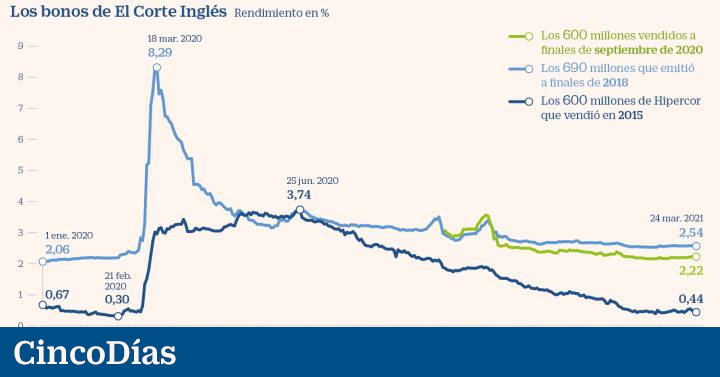

Estos 600 millones en bonos fue la primera incursión de El Corte Inglés en los mercados de capitales. Los emitió, sin rating, en 2015 a través de su cadena de hipermercados Hipercor, una filial que ya ha absorbido. En 2018 realizó otra colocación por otros 690 millones por los que paga un 3%. Y el pasado otoño volvió a acudir a los mercados para vender otros 600 millones al 3,6%. Estas dos emisiones pagan un interés inferior al 3,8% de la primera de Hipercor. De hecho, el gigante español de la distribución ya consigue colocar deuda en tipos negativos en los plazos más cortos, a través de su programa de pagarés registrado en el MARF, que además cuenta con blindaje del ICO.

Vencimiento

Así, estos bonos colocados en 2015 vencen en enero de 2022. Habitualmente, durante los meses previos al vencimiento los bancos proponen a las empresas qué hacer con esas emisiones que expiran. Las alternativas en esencia son dos: o bien pagar con su caja el importe colocado o bien realizar una nueva emisión para sustituir la anterior. En este caso el consejo de la banca es claro. Amortizar la emisión con caja y aprovechar las últimas refinanciaciones de deuda bancaria realizadas, con un interés inferior.

A cierre de su segundo trimestre fiscal la compañía contaba con 2.191 millones en liquidez, y esto sin incluir la deuda que colocó al mes siguiente. Su caja ascendía a 685 millones, mientras que sus facilidades de crédito alcanzaban los 1.506 millones, incluyendo una línea de crédito por 1.100 millones de euros, de los que no había dispuesto ni un euro, y otros 406 millones respaldados por el ICO y con vencimiento también en 2025. En este último participó una cohorte de entidades liderada por Santander, BBVA, CaixaBank y BNP Paribas como coordinadoras y las que mayor aportación realizaron, entre 200 y 215 millones cada una. El resto de los participantes –Sabadell, Bankia, Crédit Agricole, Société Générale, Goldman Sachs, Kutxabank, Commerzbank, Ibercaja, Liberbank y Cecabank– aportó menos de 100 millones cada uno.

La empresa estima que el flujo de caja medio mensual será de -140 millones para este ejercicio, según explicó a lo compradores de sus bonos el pasado septiembre. Sin embargo, tras el fin del estado de alarma, en su segundo trimestre fiscal este indicador exhibió 679 millones de euros, pese a la caída de la facturación del 30% en el periodo.

En definitiva, con esta operación la compañía conseguirá tanto reducir su deuda como recortar su corsé. Y se acerca a uno de los objetivos de los últimos años. Alcanzar el grado de inversión de las agencias de rating, en BBB- para Fitch y S&P. Una calificación que ya roza con los dedos, tan solo un escalón por debajo.

No hay comentarios:

Publicar un comentario